同じ1,000円でも「お年玉はすぐ使う」「給料は貯めがち」「クーポンで贅沢」──その“心の財布”現象を説明するのが『心理会計(メンタル・アカウンティング)』です。

「同じ1,000円でも気持ちが変わるのはなぜ?」――“心の財布”の法則(心理会計)とは?

宝くじで思いがけず当たったお金。

そのとき、普段なら買わないような高価なものを「せっかくだから」と買ってしまった経験はありませんか?

同じお金のはずなのに、どこか特別で大胆になれる気分になる……。

これが今回のテーマにつながる、代表的な現象です。

3秒で分かる回答

**答え:心理会計。**人はお金を“心の口座”に仕分けして判断します。だから同じ1,000円でも、臨時収入は気軽に、給料は慎重に使ってしまうのです。

こんなことありませんか?

- お年玉や臨時ボーナスはパッと使うのに、バイト代や給料は慎重になる。

- レジ袋の5円は「高い」と感じるのに、セールの5円引きは「誤差」。

- 商品券やポイントだと、いつもよりちょっと贅沢をしがち。

じつはこれ、行動経済学で言う“心の会計”が関係しているんです。

この記事を読むと…

- ムダ遣いの理由がわかる

- お金の後悔が減る

- 貯めたい目的にまっすぐ使える

- 意思決定の納得感が上がる

きっとあなたのお金の扱い方にも役立つはずです。

疑問が浮かんだ物語

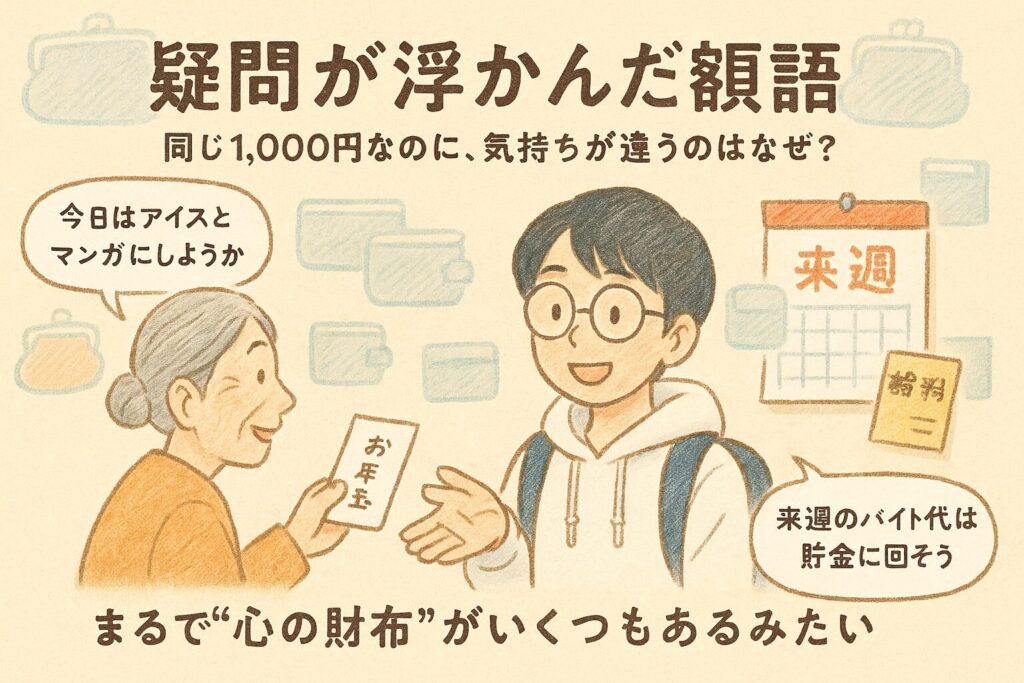

土曜の午後。テストをがんばったごほうびに、おばあちゃんから1,000円。

「今日はアイスとマンガにしようかな」。胸が少し軽くなります。

でも、来週もらう予定のバイト代の1,000円は「貯金に回そう」と思っている自分がいる。

同じ1,000円なのに、気持ちがぜんぜん違うのはどうして?

「臨時でもらったお金は、使ってもいい気がする」

「働いて得たお金は、減ると不安」

まるで頭の中に、見えない財布がいくつもあるみたい。

そんな不思議ともやもやが、静かにふくらんできます。

この感じ、あなたにもありませんか?

理由は次で。一緒にほどいていきましょう。

すぐに分かる結論

お答えします。

この違和感の正体は、**心理会計(メンタル・アカウンティング)**です。

心理会計とは…

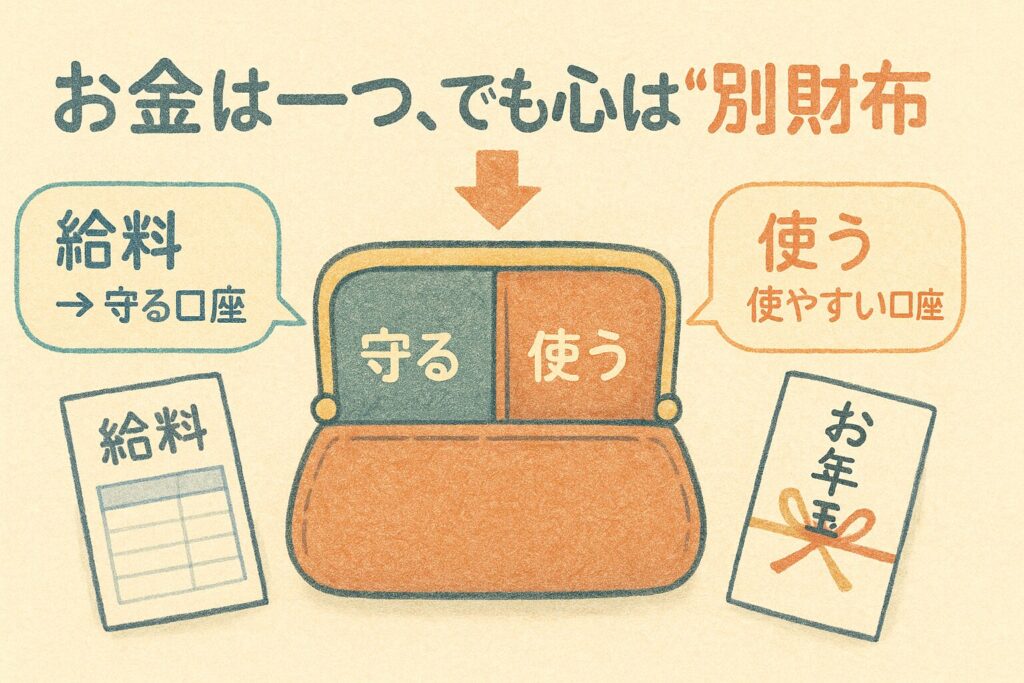

- お金をひとつの大きなプールとして考えず、

- 頭の中で**「給料」「ボーナス」「お年玉」「旅行費」**のように、

- **別々の“心の口座”**を作って判断してしまうこと。

その結果、同じ金額でも扱い方が変わってしまうのです。

もう少し噛み砕いて言うと…

本来、お金はすべて同じ価値です。

でも人間の脳はそう考えられず、「使っていいお金」と「大事にするお金」などの名前つきの箱に分けてしまいます。

だから…

- 「がんばってためた1,000円」は慎重に

- 「もらった1,000円」は気軽に

という行動になるのです。

「それって本当に合理的? どう向き合えば得なの?」

そう思ったあなたは、ぜひこの先の段落で続きを読んでみてください。

今日から“心の財布”を賢く設計して、あなたの味方にできます。

『心理会計(メンタル・アカウンティング)』とは?

ひとことで言うと

心理会計(メンタル・アカウンティング)は、

「お金を、心の中で“別々の口座(財布)”に分けて管理してしまうしくみ」

のことです。

学術的な定義

行動経済学者の リチャード・H・セイラー(Richard H. Thaler)博士が体系化しました。

心理会計とは、

「家計や個人が金銭活動を整理・評価・記録するために行う“心の中の処理(認知的な操作)”」

と定義されています。

つまり人は、

「給料」「ボーナス」「お年玉」「旅行用の貯金」などのように、お金に“ラベル”を貼って扱うのです。

専門用語の補足

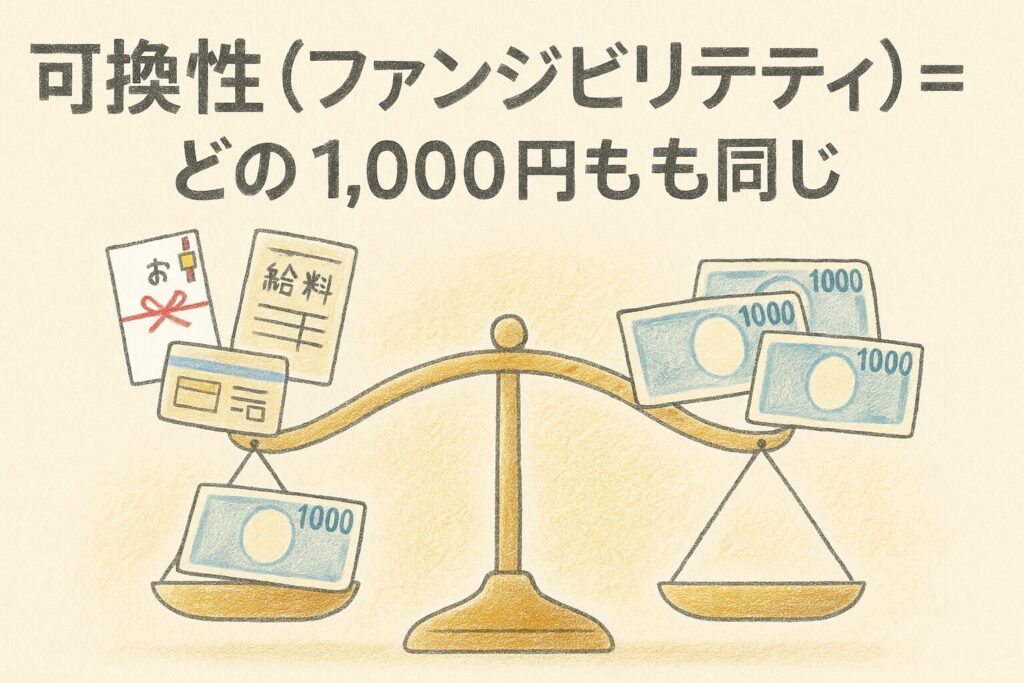

- 可換性(かかんせい/Fungibility:ファンジビリティ)

本来お金は「どの1,000円も同じ1,000円」で、完全に入れ替え可能。

これを可換性と言います。

でも心理会計が働くと、人はこの原則を無視し、同じお金でも「臨時収入」と「給料」を違うものとして扱ってしまいます。 - 取引効用(とりひきこうよう/Transaction Utility:トランザクション・ユーティリティ)

セイラーが指摘した考え方です。

実際の商品そのものの価値ではなく、

「お得に買えた!」「割引で得した!」という気分的なお得感が行動を左右する、ということです。

発見と発展

- 1985年:セイラー博士が論文「Mental Accounting and Consumer Choice」で初めて理論化。

- 1999年:論文「Mental Accounting Matters」で総合的にまとめ、世界に広がりました。

日本語での権威ある説明

野村証券の証券用語解説集では、心理会計を

「心の中の勘定科目でお金を色分けし、その結果、不合理な選択をする傾向」

と説明しています。

つまり「働いて得たお金は大事にするけれど、棚ぼたのお金は気軽に使う」ということですね。

なぜ注目されるのか?

実証研究①:クーポンと贅沢な買い物

調査方法

オンライン食料品サイトでの購入データを分析。

同じ人がクーポンを使ったときと使わなかったときで、買い物内容を比べました。

結果

クーポンを使うと、節約になったはずなのに、

普段なら買わない高級なチョコや贅沢なスイーツを買い足す傾向が見られました。

つまり「浮いた分で贅沢できる」という気分が行動を変えたのです。

実証研究②:ハウス・マネー効果

ハウス・マネー(House Money)=カジノ用語で“勝ち分のお金”。

「自分が苦労して稼いだお金」ではなく「たまたま増えた分」だと、人はリスクを取りやすくなるのです。

実験方法

参加者に実際のお金を渡し、勝ち分が出たあとで投資やギャンブルに使うかを観察。

結果

利益が出た直後は「これは元手じゃないし」と感じ、普段より大胆にリスクを取る傾向が確認されました。

一方で、負けた後には「取り返したい」と思ってさらにリスクを取ることもあります。

これを「ブレーク・イーブン効果」と呼びます。

理論背景:プロスペクト理論との関係

プロスペクト理論(Prospect Theory:プロスペクト・セオリー)

カーネマンとトヴェルスキーが1979年に提唱した理論です。

ポイントは2つ。

- 参照点(さんしょうてん):人は「いまの状態」を基準にして損得を判断する。

- 損失回避(そんしつかいひ):同じ金額でも「損をする痛み」は「得をする喜び」より大きく感じる。

心理会計との関係はこうです。

- 人は「心の口座」ごとに参照点を作る。

- 「赤字の口座」は「取り返したい」と感じやすい。

- 「黒字の口座」では余裕があるので気が大きくなる。

これが、リスクを取ったり浪費したりする行動につながります。

社会やビジネスへの広がり

- クーポンや割引:臨時収入のように感じさせ、追加購入を促す。

- ポイント経済:現金とは別財布として扱われ、心理会計を刺激する。

- サブスク(定額制サービス):一度支払えば“すでに払った口座”として意識が薄れ、利用が心理的に楽になる。

私たちの日常の消費行動やビジネスの仕組みには、心理会計の考え方が深く組み込まれています。

小まとめ

お金は数字のはずなのに、なぜか心の中で色や重さを持ってしまいます。

同じ1,000円でも、あるときは大切に、あるときは気軽に。

それは人間の脳が持つ不思議なしくみ、心理会計によるものです。

この知識を知っているだけで、

「どうして私はこう使ってしまうんだろう?」という自己嫌悪が減り、

「そうか、脳のクセなんだ」と納得して行動を変えられるようになります。

次は、この心理会計を日常でどう活かせるか、具体的なヒントを探っていきましょう。

実生活への応用例

A. 家計の見直し(“心の口座”を客観化)

① 紙やアプリに出す

- 心の中で分けているだけだと曖昧になります。

- 家計簿アプリを使い、「娯楽」と「自己投資」を分けたり、「臨時収入」を独立させて記録しましょう。

- 見える化することで「同じ口座が二重に膨らんでいた」など、気づけるポイントが出てきます。

② 可換性(かかんせい/ファンジビリティ)を思い出す

- **ファンジビリティ(Fungibility)**とは「お金はどれも入れ替え可能で同じ価値」という性質。

- 1,000円札は、給料からでもお年玉からでも、同じ1,000円です。

- 心理会計はこの原則を無視してしまうクセですが、月末の判断では必ず合算して“ひとつの財布”として見ることが大事です。

③ 全体最適を優先する

- 旅行用の積立が残っていても、もし高金利(こうきんり)の借金があればまず返済に回すのが合理的です。

- 全体最適(ぜんたいさいてき)=お金全体で一番効率がいい使い方をすること。

B. 臨時収入の扱い方

① 先にルールを決める

- 例:「臨時収入の80%は貯蓄や投資へ、20%は楽しみに使う」。

- 気分で全額を“遊び口座”に入れてしまうのを防げます。

② “勝ち分の錯覚”を中和する

- ボーナス、副業収入、ポイント、返金などは「通常収入」に合算して考える。

- これで「これは自由に使えるお金だから大丈夫」と思い込みにくくなります。

③ 具体例

お年玉1万円をもらったら…

- 8,000円 → 修学旅行や教育費など「未来の自分」口座へ

- 2,000円 → アイスや本など「いまの楽しみ」口座へ

C. 仕事・人間関係への応用

- プロジェクト単位でごほうび設計:進捗達成で小休暇、など。

- 個人のやる気ポイント:宿題・タスク達成ごとに可視化してごほうびへ。

ただしここでも「全体最適」が大切。

チーム全体の時間や予算を一つの“財布”として考える視点を忘れないでください。

メリットとデメリット

- メリット:ムダ遣いの気づき、衝動買いの減少、意思決定の納得感。

- デメリット:やりすぎると「縦割り」になり、家計全体では損をする可能性。

例:高利の借金があるのに「旅行口座」はそのまま温存してしまう。

対策:定期的に口座を合算して、家計を一つのまとまりで確認すること。

注意点と誤解(ここが落とし穴)

① 「心理会計=悪」ではない

心理会計はヒューリスティック(Heuristic:ヒューリスティック=直感的な近道思考)のひとつ。

短時間で判断するためには役立つ仕組みです。

悪いのは「使い方」や「やりすぎ」であって、心理会計そのものは人間の知恵でもあります。

② 「勝ち分は必ずリスク過多」も誤解

**ハウス・マネー効果(House Money Effect)**とは、カジノ用語の「勝ち分」で人が大胆になる現象。

- 実験では確かに「利益が出た直後はリスクを取りやすい」傾向が確認されています。

- 逆に「負けた直後は取り返そうとリスクを取りやすい」こともあり、これを**ブレーク・イーブン効果(Break-Even Effect)**と呼びます。

ただし最近の研究では、この効果は状況に依存することが示されています。

つまり「必ず勝ち分でリスク過多になる」とは限らないのです。

③ ことわざの混同に注意

- あぶく銭=苦労せず得たお金。

- 悪銭身につかず=不正や手間をかけずに得たお金は身につかない。

似ていますが、後者には「不正」のニュアンスがあり、まったく同じ意味ではありません。

④ 誤解を避けるための行動

- 月に一度は口座を合算 → 全体最適を確認する。

- 臨時収入はルール化 → 80/20配分で先に決めておく。

- 高金利の返済を優先 → 家計全体の損失を防ぐ。

- 口座の棚卸し → 不要な「心の口座」を整理する。

- ごほうびは小さく、回数を少なく → 勝ち分の暴走を予防する。

小まとめ

お金は数字のはずなのに、心の中では色や温度を持ってしまう。

だから同じ1,000円でも、時に宝物、時に気軽な“おまけ”に見えてしまいます。

でも心理会計の仕組みを知っていれば、

「なんで自分はこうしちゃうんだろう」という後悔を減らし、

「これは脳のクセなんだ」と受け止め、行動を変える力にできます。

今日からは、“心の財布”を設計するのはあなた自身。

数字と気持ち、両方を味方につけて、賢く安心できるお金の使い方を始めましょう。

よくある質問(FAQ)

Q1. 心理会計(メンタル・アカウンティング)とは?

A.

人がお金を“心の口座(別財布)”に仕分けて判断してしまうクセのことです。

「給料」「ボーナス」「お年玉」「旅行費」など、出どころ・目的のラベルで扱いが変わります。

- 可換性(ファンジビリティ/Fungibility)=本来、お金はどれも同じ価値で入れ替え可能。

- でも心の中ではラベルで**“別物”扱い**になり、同じ1,000円でも行動が変わるのです。

関連章:第3章「すぐに分かる結論」/第4章「定義と概要」

Q2. なぜ臨時収入で散財しやすいの?(宝くじ・ボーナス・クーポン)

A.

臨時収入は**“自由に使える口座”として心の中で軽く**扱われがちです。さらに:

- 取引効用(トランザクション・ユーティリティ)

「お得に買えた!」という気分の得が、購買を後押し。 - ハウス・マネー効果(House Money Effect)

勝ち分だと感じると、いつもより**大胆(リスク選好)**になりやすい。 - プロスペクト理論(プロスペクト・セオリー)の参照点/損失回避

「黒字口座は余裕」「赤字口座は取り返したい」という感覚が生まれる。

結果、“臨時の1,000円”は軽く、給料の1,000円は重く感じられます。

関連章:第5章「背景・重要性」(実証研究①②)

Q3. 今日からすぐできる対策は?(心理会計の“悪用”を防ぐ)

A.

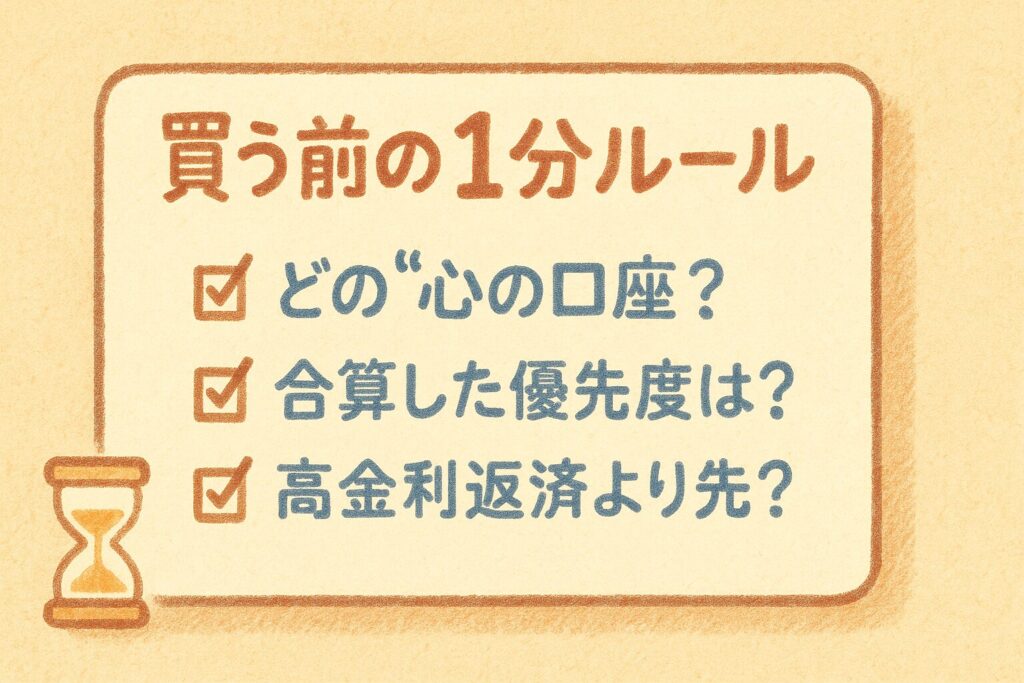

1分で実行できるミニ習慣から始めましょう。

- 80/20ルール:臨時収入の80%を貯蓄・投資、20%を楽しみに“先に”配分。

- 月次で合算:給料も臨時も一つの財布として見て、可換性を取り戻す。

- 高金利(こうきんり)優先:リボ・カードローン等は最優先で返済(家計の全体最適)。

- 1分ルール(買う前の自問)

- これはどの心の口座?

- 全体で合算したら優先度は?

- 高金利返済より先に買う価値は?

- “未来の自分”口座:臨時収入の一部をタイムカプセル貯金(数か月は触れない封筒・定期)へ。

関連章:第6章「実生活への応用」

Q4. ハウス・マネー効果って何? 本当にいつも起きるの?

A.

ハウス・マネー効果=直前の利益を**“元手ではない勝ち分”と感じ、リスクを取りやすくなる傾向。

関連して、損の後に取り返そうとしてリスクを上げる「ブレーク・イーブン効果」**もあります。

ただし、状況や設計によって弱まることも確認されています(=常に発動するわけではありません)。

対策は以下のとおり:

- 可換性を思い出し、**勝ち分も含めて“一つの財布”**で評価する。

- 事前ルール(80/20・高金利優先・上限額)で気分の波を小さく。

- **記録(家計簿アプリ)**で「勝ち分の錯覚」を可視化。

関連章:第5章「背景・重要性」/第7章「注意点と誤解」

用語ミニガイド(30秒おさらい)

- 心理会計:お金を心の口座に分けて判断するクセ。

- 可換性(ファンジビリティ):お金はどれも同じ価値で入れ替え可能という原則。

- 取引効用:お得感という“気分の得”が意思決定を動かすこと。

- プロスペクト理論:参照点と損失回避で、人の損得判断がゆがむという理論。

おまけコラム:ことわざと心理会計

お金にまつわる日本のことわざには、心理会計(メンタル・アカウンティング)の考え方と響き合うものがあります。

ここでは代表的な二つをご紹介します。

「あぶく銭(泡銭)は身につかぬ」

意味:苦労しないで得たお金は、すぐに使ってなくなってしまう。

たとえば宝くじや棚ぼた収入など、偶然のもうけを指すのが「あぶく銭(あぶくぜに)」です。

「泡のように消えるお金」というイメージから来ています。

これはまさに心理会計でいう**“臨時収入口座”**に近い発想です。

臨時収入は「気軽に使えるお金」とラベルを貼られやすく、結果として使い切ってしまう。

昔の人も同じ体験をして、「あぶく銭は残らない」と表現したのでしょう。

「悪銭身につかず」

意味:不正やよこしまな手段で得たお金は、無駄に使われてすぐなくなる。

こちらの「悪銭(あくせん)」は、不正・不道徳な手段で得たお金を指します。

賭博やだまし取りなど、不正を伴うニュアンスが強いことわざです。

そのため、「あぶく銭」と「悪銭」は似ているようで実は違います。

「あぶく銭」は偶然や臨時のもうけ、不正ではありません。

「悪銭」は倫理的な問題が根底にあるので、心理会計という認知のクセよりも道徳的な教訓に近いのです。

よくある誤解と正しい使い分け

- 混同しやすい理由:どちらも「すぐに消えてしまう」という結末を語っているため。

- 正しい整理:

- 「あぶく銭は身につかぬ」=苦労しないでもらえたお金 → 臨時収入 → **心理会計での“気軽口座”**に対応。

- 「悪銭身につかず」=不正に得たお金 → 倫理的な戒め → 心理会計とは別の領域。

心理会計との関係性

心理会計(メンタル・アカウンティング)とは、

「お金を頭の中で用途や出どころごとに**別の口座(心の財布)**へ仕分けして判断するクセ」

を意味します。

- 臨時収入を「自由に使っていい口座」に入れてしまう → あぶく銭は身につかぬに通じる。

- 不正な手段で得たお金が残らない → これは心理会計というより「倫理の教え」であり、悪銭身につかずで表される。

つまり、心理会計の説明として「悪銭身につかず」を使うのは間違い。

正しくは「あぶく銭は身につかぬ」の方が心理会計の臨時収入口座に近い表現なのです。

小まとめ

お金の不思議を語るとき、昔の人のことわざは鋭い観察を見せてくれます。

宝くじや棚ぼたのような偶然のお金は、あぶく銭のように泡のように消えてしまう。

一方で、不正な手段で得た悪銭は、そもそも身につかない。

どちらも「お金は残らない」と教えていますが、意味は違います。

だからこそ、言葉は正しく使いたい。

そしてその背景にある心理会計を知ることで、ことわざの“先人の知恵”がいまの生活にもしっかりと息づいていることに気づけるのです。

まとめ・考察

心理会計のポイント整理

今回見てきた心理会計(メンタル・アカウンティング)は、

- お金を頭の中で“別財布”に分けてしまうクセ

- 本来はすべて同じで入れ替え可能(=可換性:ファンジビリティ)なのに、

「給料」「お年玉」「ボーナス」「旅行用」などラベルをつけて、使い方を変えてしまう。

という特徴がありました。

この心理の背景には、**プロスペクト理論(プロスペクト・セオリー)**があります。

- 参照点(さんしょうてん):基準となる状態を勝手に設定して、そこからの損得で判断する。

- 損失回避(そんしつかいひ):人は「得をする喜び」より「損をする痛み」を強く感じる。

この2つが、心の口座をさらに区切り、

「黒字の口座は気前よく」「赤字の口座は取り返したい」といった行動につながります。

考察(原則を大切に)

心理会計は人間らしい自然なクセです。

けれど、振り回されるのではなく**可換性(すべてのお金は同じ価値)**を思い出すことが大切です。

たとえば、

- 高金利の借金を抱えたまま「旅行用口座」を守るのは全体最適(ぜんたいさいてき)ではない。

- すべてを合算して「家計全体の効率」を優先する方が、長期的には安心につながります。

考察(クセを味方に)

心理会計をなくすのではなく、うまく利用する工夫もあります。

- 「未来の自分口座」をつくる → 臨時収入の一部を、数か月後にしか使えない封筒や定期に入れる。

まるでタイムカプセルのように未来への贈り物に。 - 「1分ルール」を試す → 買う前に

- これはどの口座?

- もし合算したら優先度は?

- 高金利の返済より優先すべき?

この3つを1分で自問するだけで、散財をグッと減らせます。

読者への問いかけ

心理会計は「クセ」ですが、見方を変えれば「自分を守る仕組み」でもあります。

- 無駄遣いを減らすヒントにするのか?

- 未来の自分にプレゼントする仕組みに変えるのか?

それを決めるのは、あなた自身です。

👉 あなたなら、この“心の財布”をどう活かしますか?

小まとめ

お金はただの数字のはずなのに、心に映ると色や温度を持ちます。

1,000円が、ある時は宝物に、またある時はおまけのように見える。

その理由は心理会計という心のクセ。

でも、クセを知れば「なぜだろう」のもやもやが「そういう仕組みか」に変わります。

そして、クセを設計すれば「いまの喜び」と「未来の安心」を両立できます。

心の財布をどうデザインするかは、あなた次第。

今日の小さな選択が、明日の大きな自由につながります。

さらに学びたい人へ

📚 書籍

初学者におすすめ

『マンガでわかる 行動経済学』

著者:川西 諭(監修)/星井 博文(著)/松尾 陽子(著)

特徴:心理会計(メンタル・アカウンティング)や損失回避を、漫画+図解で直感的に理解。

おすすめ理由:専門用語が苦手でも入りやすい。“まず全体像を楽しく”が叶う一冊。

中級者向け

『行動経済学の逆襲』

著者:リチャード・セイラー(Richard H. Thaler)/訳・遠藤 真美

特徴:ノーベル経済学賞の著者が、心理会計の核心と“現場での実装”を、豊富な逸話で語る。

おすすめ理由:なぜ人は“別財布”で判断するのか──背景と文脈まで腹落ち。

全体におすすめ(定番の決定版)

『NUDGE〔ナッジ〕 実践 行動経済学 完全版』

著者:リチャード・セイラー/キャス・サンスティーン/訳・遠藤 真美

特徴:人の選択を**そっと後押しする設計(ナッジ)**を体系化。新版で内容をアップデート。

おすすめ理由:家計・職場・行政まで応用可。心理会計を“良い設計”に活かす視点が身につく。

🏛 体験

日本銀行 金融研究所「貨幣博物館」(東京・日本橋)

特徴:日本の貨幣史を実物資料で学べる公式ミュージアム。入館無料。

おすすめ理由:お金の実体に触れると、「どの1,000円も同じ価値=可換性(ファンジビリティ)」が体感でわかる。

国立印刷局「お札と切手の博物館」(東京・北区)

特徴:お札・切手・証券の印刷や偽造防止技術を展示。開館時間や休館日、企画展は公式に掲載。

おすすめ理由:「お金=モノ」の厳密さを知ると、心の“別財布”とのズレがクリアに。無料。

東京証券取引所「東証Arrows」見学(東京・兜町)

特徴:自由見学(予約不要)・案内付き見学ツアー(約60分)・株式投資体験など、どのコースも無料。ツアー等は**予約期間(例:90日前~7日前)**の案内あり。

おすすめ理由:リアルな市場の空気で、可換性と“心の口座”のズレを実感。金融リテラシーの地力が上がる。

📝 訪問前に公式サイトを確認してください。

用語ミニガイド(30秒でおさらい)

- 心理会計(メンタル・アカウンティング):お金を出どころ・目的ごとに“心の口座”へ仕分けして判断するクセ。

- 可換性(ファンジビリティ/Fungibility):お金はどれも入れ替え可能で同じ価値という性質。

- ヒューリスティック(Heuristic):素早く判断するための直感的な近道。便利だが偏りも生む。

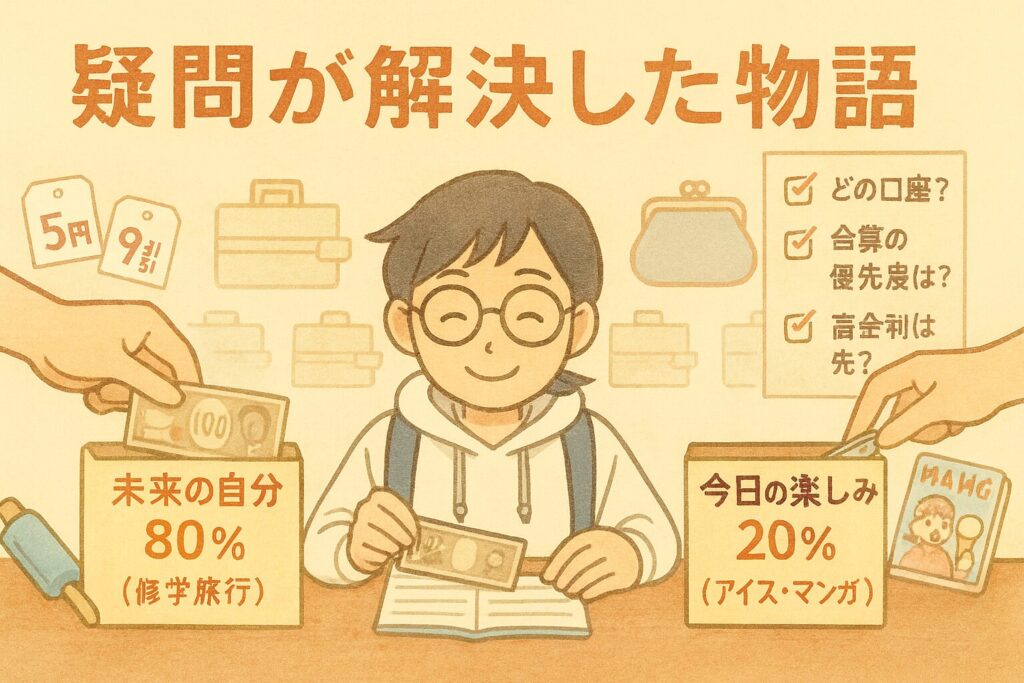

疑問が解決した物語

日曜の夕方。昨日のもやもやを抱えたまま、わたしはノートを開きました。

「**心理会計(メンタル・アカウンティング)**って、心の中でお金を“別財布”に分けるクセなんだ」――記事を読み終えて、腑に落ちました。

まずは行動です。

おばあちゃんからの1,000円は、「未来の自分」と「今日の楽しみ」に80/20で分けました。

800円は修学旅行の積立封筒へ。200円は、アイスとマンガのしあわせに。

来週のバイト代は、全体の財布に合算してから、必要な支出と貯金を先に確保します。

レジに向かう途中、ふと立ち止まります。

「レジ袋の5円は高いのに、5円引きは誤差って思ってたな…」

そこで1分ルールを試しました。

- これはどの口座?

- 合算したら優先度は?

- 高金利の支払いを先にした方がいい?

自分に問うと、買い足しのスイーツは今日は見送りでいいや、と思えました。

夜、封筒をしまいながら、心の中が軽くなるのを感じます。

「同じ1,000円でも、感じ方が違うのは“悪いこと”じゃない。

でも、可換性(どのお金も同じ価値)を思い出して、“心の財布”を自分で設計すればいい――」

そう考えられるようになりました。

教訓(今日からのメモ)

- お金は数字としては同じ。違うのは気持ちのラベル。

- 先にルールを決める(80/20・月次で合算)と、気分に流されない。

- 高金利を最優先で処理すると、**家計全体の効率(全体最適)**が上がる。

- 1分ルールで立ち止まれば、後悔の買い物が減る。

用語ひとくち解説

- 心理会計:心の中で別財布化するクセ。

- 可換性(ファンジビリティ):お金はどれも同じ価値で入れ替え可能。

- 高金利:金利が高く、放置ほど損が膨らむ負債。まずここを減らすのが合理的。

読者への問いかけ

次の1,000円が来たら、あなたはどう分けますか?

「未来の自分」と「今日の自分」、そのバランスを

あなたの**“心の財布”**で、今ここからデザインしてみませんか。

おわりに

お金は数字なのに、心に映ると色がつきます。

同じ1,000円でも、ある日は宝物、ある日は“おまけ”。

その揺れを言葉にしたのが**心理会計(メンタル・アカウンティング)**でした。

今日からは、可換性(どのお金も同じ価値)を思い出しつつ、

80/20ルールと1分ルールで“心の財布”を設計してみてください。

小さな一歩が、無駄遣いの後悔を減らし、未来の安心を少しずつ大きくします。

次の1,000円が来たら——

「未来の自分」と「今日の自分」をどう分けるか、あなたのルールで試してみませんか。

気づきがあれば、またこのページに戻ってきて更新していきましょう。

補足注意

本記事は、筆者が個人で調べられる範囲で、信頼できる情報源をもとにまとめた内容です。

異なる見解もあり得ますし、研究の進展によって解釈が更新される可能性があります。

ここは「唯一の正解」ではなく、自分で考え、調べていくための入り口です。

もし今日、あなたの“心の財布”が少しでも動いたなら、

次は論文や一次資料という総勘定元帳(そうかんじょうもとちょう)を開き、

心理会計をあなた自身の言葉で“仕訳(しわけ)”してみてください——学びの残高は、

深く調べるほど静かに増えていきます。

最後まで読んでいただき、

本当にありがとうございました。

それでは、数字の損得だけでなく“心に利(しんり)が出る会計”=心理会計を味方に、またお会いしましょう。

コメント